みなさんこんにちは、アイキョーホームです♪

一生の中で、おそらく最も大きな買い物となる「住まい」の購入。

ほとんどの方がローンを組まれることになると思います。

その時、どれくらいの金額の物件を購入できるのか、どれくらいローンが組めるのかは「世帯収入」によって算出するわけですが、最近は夫婦共働きが普通になっていて、いわゆる「合算収入」で考えることになります。

代表的な方法は「ペアローン」「連帯債務(収入合算)型」と呼ばれるもの。どちらの場合も住宅の名義は共有(負担した金額に応じて持ち分を持つ)になります。

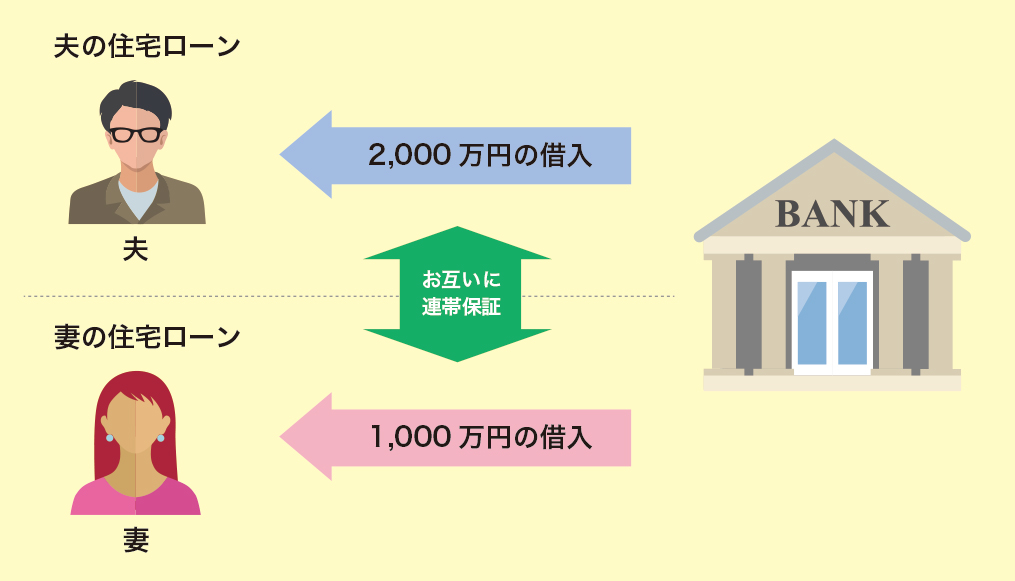

●夫婦それぞれにローンを組むのがペアローン

ペアローンとは、ひとつの住宅に対して夫婦それぞれにローンを組む住宅購入資金の借入方法です。個別に住宅ローンを組むので、それぞれのローンの返済年数や金利タイプを柔軟に調整できるのがペアローンのメリットといえます。

一方、デメリットといえるのは、住宅ローンが2つになるため、事務手数料などの費用も二重に必要になることです。ちなみにペアローンでは、夫の住宅ローンには妻、妻の住宅ローンには夫が、相互に連帯保証人になるのが一般的です。

▼ペアローンの一般的な仕組み(合計 3,000万円を借りる場合)

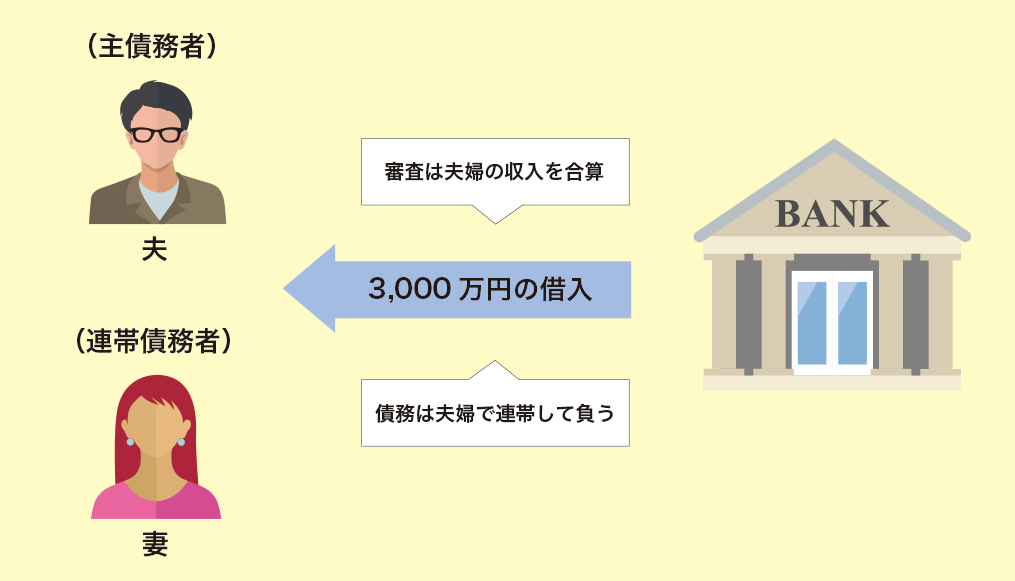

●ひとつのローンを2人で借りるのが連帯債務(収入合算)型の住宅ローン

連帯債務(収入合算)型の住宅ローンは、夫婦の収入の全部または一部を合算して審査を受け、夫婦のどちらかが主債務者、もう一方が連帯債務者となってひとつの住宅ローン組む方法です。住宅ローンがひとつなので、事務手数料などの費用がひとつで済む、「夫婦連生団信」に加入できる場合があるといったメリットがあります。

この際、合算した収入の金額に比例して債務を個別に負担するのではなく、借入全額に対して夫婦が同じく返済義務を負います。つまり、主債務者である夫が返済不能になった場合には、金融機関は連帯債務者である妻に対しても、借入残高の全額を請求できるということです。

▼連帯債務(収入合算)型の一般的な仕組み(合計3,000万円を借りる場合)

概略についてご説明しましたが、ローンには様々な種類があり、注意すべき点もいろいろあります。ご自分だけで考えず、どんなことでも私たちにご相談いただき、ご家族にとってベストな方法を見つけていければと思います。